少子高齢化が加速する中、将来の年金不安から少しでも年金の足しにしたいと、不動産投資を検討している人が増えています。

一方、不動産投資には、多額の自己資金が必要であると思われ、一部の富裕層が行うものというイメージが強いようです。

しかし、実際に不動産投資をされている方は、ごく普通のサラリーマンの方や公務員の方が大多数です。

なぜなら、金融機関から融資を受ける際、有利になるのは収入が安定している「会社員」や「公務員」です。金融機関もお金を貸すにあたって、収入が安定した返済能力が高い人、すなわち「信用力」の高い人に貸したいでしょう。

今回はその信用を武器に、日本人の平均年収400万円から始めるマンション投資についてお話致します。

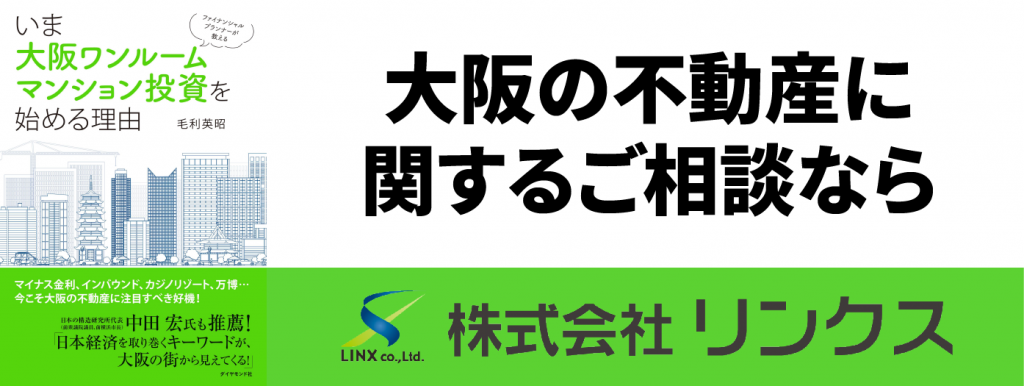

ワンルームマンション投資は自己資金10万円からスタートできる!

最もリスクが少なく、身の丈に合った不動産投資といえば「ワンルームマンション投資」です。

日本は非婚化や晩婚化が進んでいることを理由に、都心部の単身者世帯が増加しています。

増加している単身者世帯が住みやすい物件を購入することで、確実性の高い需要を見込めます。

また、高い資産性や賃貸重要がある都心部のワンルームマンションは、物件に対しての金融機関の評価も高く、自己資金10万円から始めていただくことが可能です。

では実際のモデルケースも見てみましょう!

上の図は、大阪の築10年の中古マンションを例に試算しております。

価格1,500万円、自己資金10万円、借入金額1,490万円、金利が1.900%(変動金利)、返済年数45年の場合、毎月家賃収入は70,000円に対して支出は52,569円となりますので、月々の収支が17,431円となります。ローンが終わりますと丸々家賃収入が手に入りますので、2戸・3戸と増やしていけば、家賃収入が月額約20万円となり、老後の必要資金の確保ができます。

また、大阪のワンルームマンションは東京に比べて価格が約6割程度と手頃にも関わらず、家賃相場は東京とさほど変らないため、高い収益性が期待できます。また、価格が安いということは借入金額も抑えることが出来ますので、リスク低減効果にも繋がります。

生命保険代わりになる

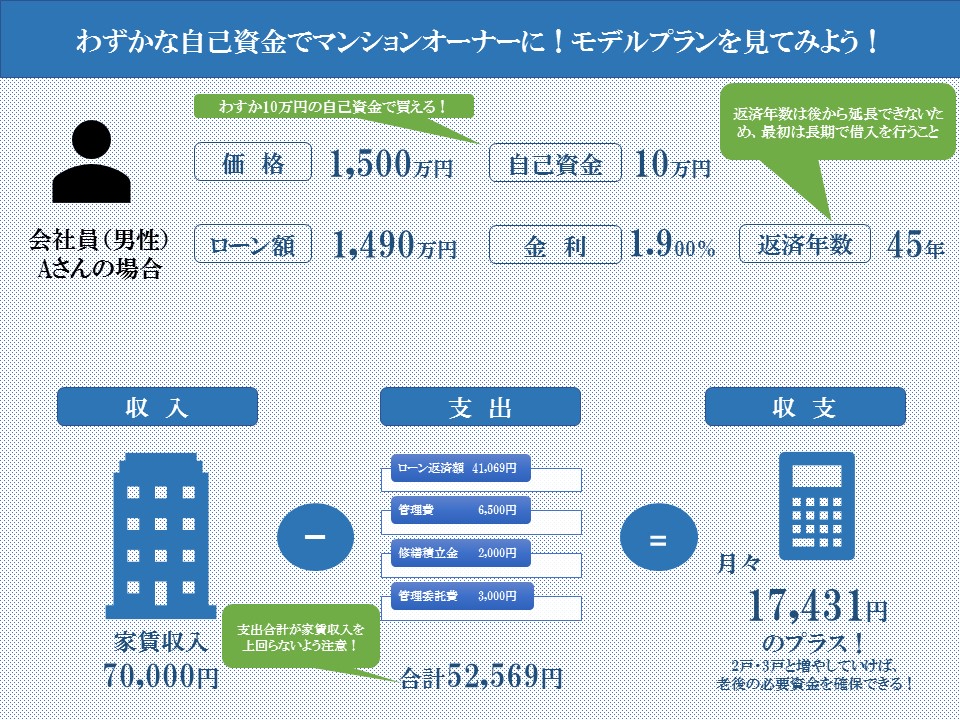

住宅ローンを利用すると、団体信用生命保険(通称「団信」)が付帯してついてきます。

団体信用生命保険とは?

被保険者の方が保険期間中に死亡または、所定の高度障害状態になられたとき、 生命保険会社より支払われる保険金によってお客さまのローンの返済に充当するしくみの団体保険です。つまり残された家族には無借金の状態で家賃収入が得られるマンションを残すことができます。

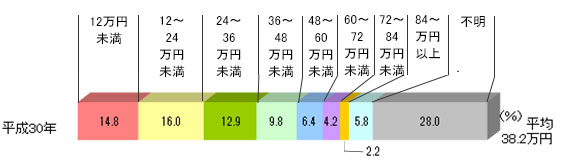

1世帯あたりの年間の保険料は約38万円

※<生命保険文化センター「生命保険に関する全国実態調査」/平成30年度>

※<生命保険文化センター「生命保険に関する全国実態調査」/平成30年度>

生命保険文化センターの調べによると、1世帯あたりの年間払込保険料は38.2万円となり、1ヶ月あたり約3.1万円前後の負担ということになります。

生命保険はライフスタイルに合わせて見直すことをオススメします。特にマンション投資を始めるときは見直しの絶好のタイミングになります。

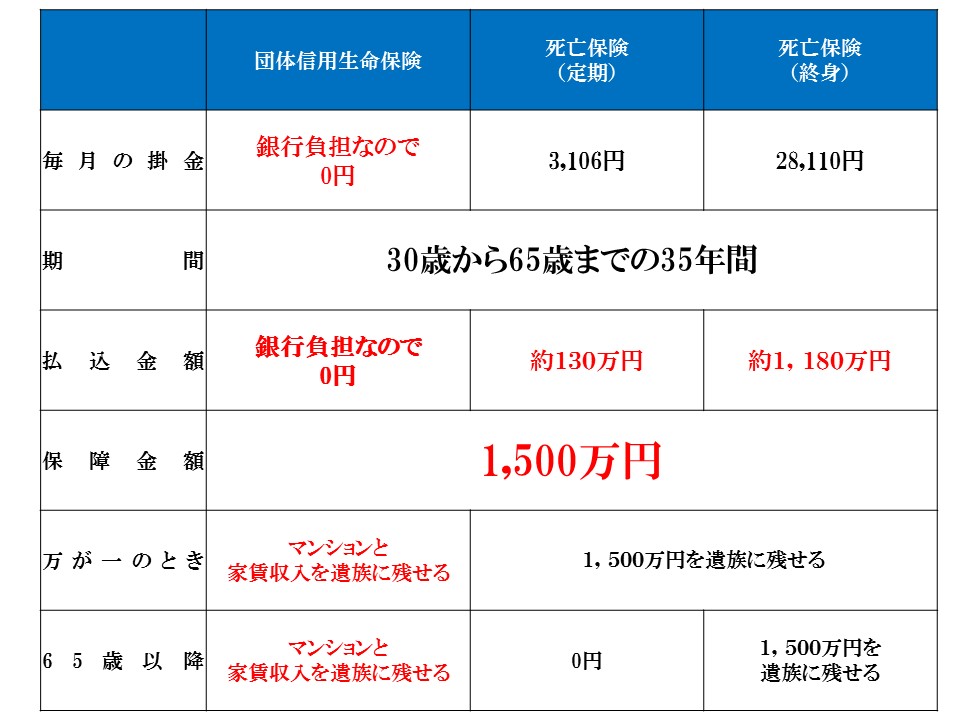

団信と死亡保険との比較

定期タイプの死亡保険の場合は、65歳以降は保障がなくなり、払い込んだ掛金約130万円も掛け捨てなので、何も残りません。終身タイプの死亡保険では、生涯1,500万円の保障を得ることができますが、毎月の掛金に約2.5万円の違いがあり、35年間の払込金額で約1,050万円もの差となります。一方、団体信用生命保険は、定期保険と比べると、払込期間終了後も不動産という資産が残り、家賃収入を得ていくことができます。終身タイプの保険と比べると、掛金は安くすみ、終身タイプの保険同様の保障をつくることができるのです。

住宅 ローンを組むのは、保険に入るのと同じことです。ローンを組んで1,500万円の物件を購入するのであれば、それは1,500万円の保障づくりだと考えることもできます。

節税効果が高い

マンション投資の大きなメリットのひとつが、税制上の優遇措置を活用できる点です。

日本では、さまざまなものに税金が課せられます。しかし、マンション投資は別です。一般の投資商品に比べて、税金面でかなり優遇されています。

マンション投資では、購入にかかった諸費用・減価償却費・ローンの利息・固定資産税など、経費に計上できます。

帳簿上、不動産所得がマイナスとなり、所得税・住民税を大幅に抑えることができ、かなりの節税効果を生み出すことができます。

これを「損益通算」といいます。

インフレ対策

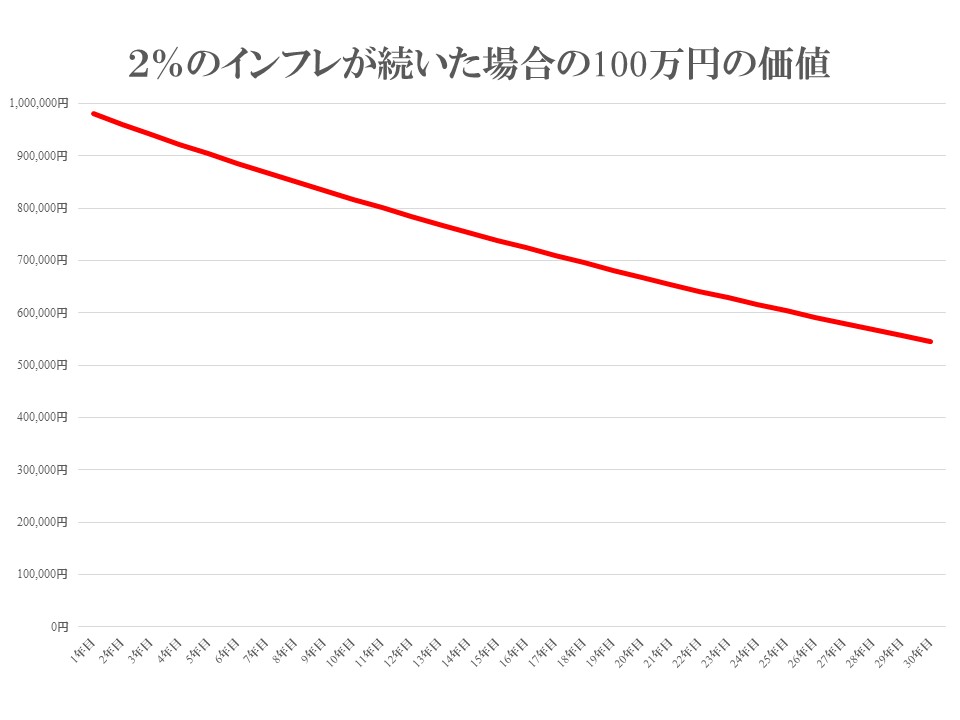

現在、日銀は物価を上昇させ、経済を成長させるために量的・質的金融緩和を導入しております。カンタンにいうと、世の中にお金をばらまくことで、現金の価値が減少し、物価が上昇させるいうことです。つまり、銀行に預金をしていたり現金でお金を持っていたりすると、相対的にその価値は薄れてしまいます。上の図は、2%ずつインフレが続いた場合のシミュレーションです。30年後には現在の100万円の貨幣価値が約半分程度になります。

インフレ対策の代表的な資産は「不動産」

物価が上昇すると賃料が上がるので、不動産の収益率が高まったり、土地の値段が上がります。土地や建物の価格が高騰することによって、中古になっても値上がりすることも多いため、インフレ対策に効果的です。

「借金」もインフレ対策に効果的

インフレになると、現金の価値はどんどん下がります。インフレ率2%の場合、物価が毎年2%ずつ上昇していくことを意味しますから、言い換えると「現金の価値が毎年2%ずつ下がっていく」ことになります。つまり、財布の中に入れている1万円が、1年後には9,800円の価値になっているということです。

インフレ対策として、現金を持つ場合、できれば借金であることが望ましいです。なぜなら、インフレ率2%の世界で、2%以下の金利でお金を借りている場合、理論上は毎年2%ずつ借金が目減りしていくことになるからです。つまり、借りている方が得で、貸している方が損をすることになります。

不動産投資は原則としてローンを組みます。物価上昇期にはローンを組んで(借金をして)現金を持つことも、インフレ対策に繋がります。

まとめ

投資には「リスク」がつきものです。しかし、リスクを怖がって何もしなければ、将来、投資する人としない人との格差は非常に大きくなります。

まず最初は、本を読んだり、セミナーに参加して勉強したりして、知識を身に付け、若いうちからまず投資をスタートすることが大切です。

ただ、知識ばかりつけても、実際に投資を始めなければ、10年勉強しようが20年勉強しようがお金は生みません。

皆様よく言われることですが、「もっと若いうちから始めておいたら良かった!」これは投資では損していませんが、「有限である自分の時間」の損をしていることです。

これがいわゆる「機会損失」です。

投資は自己責任で。